昨今、新型コロナウイルスの影響もあり「世界情勢が企業の倒産危機に直結する」ということをより現実的に痛感する機会が増えています。考えたくはないですが、仮に明日取引先の企業が急に倒産してしまった場合、自社にとっての損害は非常に大きなものとなるでしょう。

このような取引先の急な倒産リスクに備えることができる保険が「取引信用保険」です。今回は、この取引信用保険についてメリット・デメリットも併せて解説していきます。

取引信用保険とは

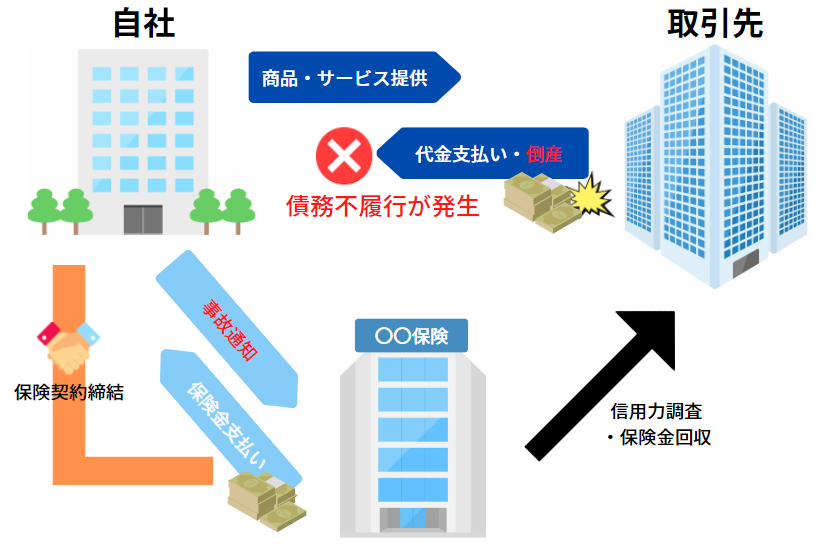

取引信用保険をとても簡単にいうと、「取引先が倒産してしまったときの損害を、一定金額カバーしてくれる保険」ということです。取引先が、破産手続き・更生手続き・再生手続きにまで至らなくても、夜逃げや私的整理の場合も、売掛金または受取手形の回収が可能となります。補填される金額の割合は、保険会社にもよりますが、大体損害金の80%〜90%はカバーしてくれる心強い保険となっています。

加入のステップ

取引信用保険に加入するときは、まず”どの取引先を補償の対象にするのか”を選びます。場合によっては、保険会社と協議しながら選定することもあります。すべての取引先を包括的に対象とするのが一般的ですが、売上高や債権残高の上位○位というような一定範囲の取引先のみを契約の対象とすることも可能です。

対象とする取引先が決まったら、取引先に関する情報の告知書を記入します。取引先企業ごとの債権額や売上額などを記入し、保険会社へ提出します。 その後、保険会社がその告知書に基づいて取引先企業ごと調査・審査を行います。保険会社の調査には、大体2週間ほど時間を要することもあります。その厳密な調査結果に基づいて、最後は補填割合や支払い限度額などを決定していきます。

取引信用保険の保険料・保険金

保険料について

取引信用保険の保険料率は、支払限度額の2~4%あたりがおおよその目安となり、そこから年間の保険料が決定されます。例えば、支払限度額1億円で、保険料率2%である場合、年間の保険料は1億円×2%=200万円となります。

ワンポイントアドバイス

保険金について

保険金支払額 = 損害額 × 縮小率 ≦ 限度額

支払われる保険金の額は、「損害の額×縮小率」と「取引先ごとに設定された支払限度額」を比べて、いずれか小さいほうが保険金の額として採用されます。縮小率は、多くの場合90~95%程度に設定されています。

少しややこしい部分となりますので、参考に保険金支払額シミュレーションをご覧ください。

保険金支払額シミュレーション

事例:支払限度額1,000万円・縮小支払割合90%のケース

◆800万円の貸付金が貸し倒れた場合

800万円 × 90% = 720万円 ≦ 限度額1,000万円 ⇒支払保険金:720万円

◆1,200万円の売掛金が回収不能になった場合

1,200万円 × 90% = 1,080万円 ≧ 限度額1,000万円 ⇒支払保険金:1,000万円

メリットとデメリット

メリット

1.損害時の安心

急な取引先の倒産であったとしても、確実に売上債権を補填できる事は大きなメリットです。また、そのときに非常に手間がかかる債権回収の手間も省くことができ、他業務に力を注ぐことができます。

2.信用力の強化

取引信用保険に加入する際、取引先に対して保険会社の調査が入ります。加入後も保険会社は取引先の調査をし続けるため、経営状態に変化があった場合でも保険会社から情報提供を受け、早期に対策することも可能となります。また自社に関しても、取引信用保険を契約していると金融機関から信頼を受け、企業の資金調達に良い影響を与えるケースもあります。

3.取引額の拡大

取引信用保険に加入することで、今までリスクヘッジのために取引を断念していた先や、信用力が読めず取引額を低くしてやりとりしていた先などの実情を明確化できるため、自信をもって取引先を拡大・選定することが可能です。

デメリット

1.保険料がかかる

当然ですが、取引信用保険に保険に加入すると保険料がかかってきます。特に、規模が大きな会社に対する保険料や、信用力が低い会社の保険料は高額になります。

2.保険会社の調査

取引信用保険に加入する前に、保険会社からの調査が入ります。審査の結果次第では、補償額が希望に届かなったり、保険料が割高になったりすることがあります。また倒産リスクや破産リスクが高い取引先においての補填する事は不可能です。

3.取引先を指定できない

取引信用保険に加入するときは、補償対象となる取引先について原則「全取引先に対して保険を掛ける」や「売上債権が高額にある取引先上位○社」などと指定が入ります。また、取引先が扱う商品や事業内容などで、補償の対象となる取引先を指定する場合もあります。そのため、基本的に取引信用保険は特定の取引先のみを補償対象に指定して加入することができません。

ファクタリングとの違いは?

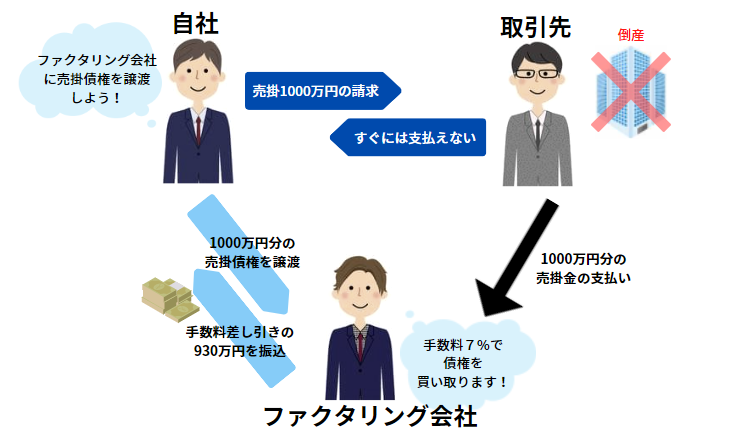

取引信用保険の類似として「ファクタリング」と呼ばれる仕組みも存在します。よく混合されやすいので、ファクタリングと取引信用保険の違いについても解説していきます。ファクタリングとは、売掛債権を専門のファクタリング業者に譲渡し、本来の決済日よりも早く現金を手に入れる資金調達方法です。

こんな企業におすすめ

・補填したい取引先を選択したい

・売上債権の回収作業を避けたい

・早く損益分の現金を手に入れたい

取引信用保険とファクタリングの違い

| 取引信用保険 | ファクタリング | |

|---|---|---|

| 取引先の選択 | 選択できない | 選択できる |

| 掛け金(手数料) | 割安 | 割高 |

| 補填割合 | 各社大体80%〜90% | 100%補填 |

| 加入の認知 | 取引先に知られることはない | ファクタリング実行時に取引先に知られる場合あり |

ファクタリングは、取引先を選んで現金化できる代わりに、手数料は取引信用保険よりも割高です。また、3社間ファクタリングの場合、ファクタリングを行ったという事実は取引先にも知られてしまいます。そのため、場合によっては取引先に不信感を与えてしまう可能性もあるので注意が必要です。

まとめ

今回は取引信用保険の概要と、メリット・デメリットについて解説しました。取引信用保険は、取引先から売掛金を回収できなくなったときのリスクに備えることができる、心強い保険です。保険会社によって保険料率や支払い条件が異なってくるので、加入を検討する際は、取引信用保険を取り扱う様々な保険会社を一括で比較できる一括見積もり比較サービスを利用し、効率的に比較検討することをおすすめします。