商品やサービスを取引先に提供しても自社にその分のお金が入ってくるとは限りません。取引先が倒産するなどして売掛金を回収できないと多額の損失を被ったり、自社の資金繰りも悪化してしまったりするリスクがあります。こうした売掛金を回収できないリスクに備える手段としてはどのようなものがあるのでしょうか?

売掛金の回収不能に備えられる手段

自家保険

保険会社や保証会社などの商品・サービスを利用するのではなく、自社でお金を積み立てて解決する方法です。取引先が倒産するなどして売掛金が回収できなくなった場合、積み立てておいたお金を取り崩すことで処理します。

外部に保険料や保証料などを支払う必要がないので、実際に売掛金を回収できない事態に陥らなければコストをあまりかけずに回収不能に備えることができます。しかし、あらゆるリスクに自家保険で備えるにはいくらお金があっても足りませんし、取引の拡大に必要以上に慎重になってしまう恐れがあります。また、取引先の与信管理や債権回収に人手も含めて多くのコストがかかってしまう可能性もあります。

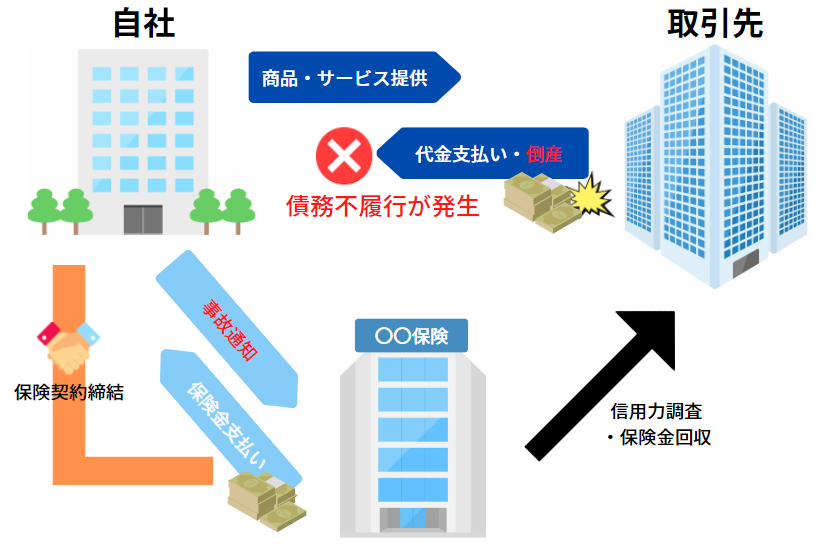

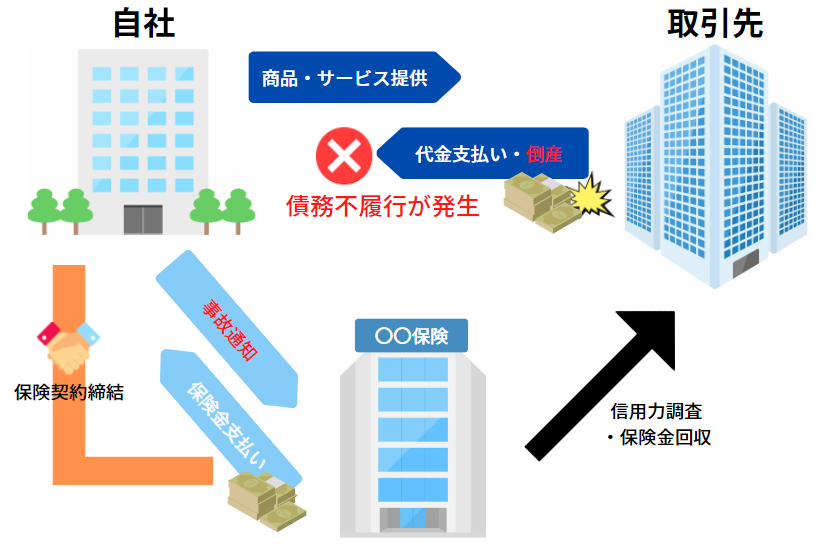

取引信用保険

取引信用保険とは、倒産などにより取引先が販売代金の支払債務の履行を行わなかったことで契約者が損害を被った場合に保険金が支払われる保険です。特定の取引先をピンポイントで指定するのではなく、すべての取引先を包括的に対象とするのが一般的ですが、売上高や債権残高の上位○位というような一定範囲の取引先のみを契約の対象とすることも可能です。

資金繰りの安定化や自社の信用力の向上、取引先に知られずに契約できるなどのメリットがありますが、損害の全額をカバーすることができない、契約前に発生済の債権は対象外などのデメリットもあります。

-

-

取引信用保険とは?加入するメリット・デメリット

昨今、新型コロナウイルスの影響もあり「世界情勢が企業の倒産危機に直結する」ということをより現実的に痛感する機会が増えています。考えたくはないですが、仮に明日取引 ...

続きを見る

保証ファクタリング

取引信用保険に似たサービスとして保証ファクタリングがあります。入金待ちの売掛債権に対してファクタリング会社に保証料を支払って保証してもらい、取引先の倒産などで売掛金が回収できなくなった場合に限度額の範囲内で保証金が支払われます。取引信用保険と同様に与信管理の外注化として使える側面もあります。

取引信用保険との違い

取引信用保険との違いで大きなところでは、取引信用保険は取引先全体を包括して契約するのが一般的であるのに対し、保証ファクタリングでは取引先の中から任意に指定することが可能です。もちろん、対象としていない会社が倒産しても保証金は支払われないことに注意してください。また、会社によりますが保証ファクタリングの方が比較的小口の取引も対象としている傾向にあります。

買取型のファクタリングは資金調達の手段としての活用

ファクタリングというと保証型ではなく買取型の方を思い浮かべる人も多いと思います。買取型のファクタリングとは、売掛債権をファクタリング会社に買い取ってもらい、本来の支払期日よりも早期に資金を調達できるサービスです。取引先が倒産しても売掛債権を買い戻す必要もありません。売掛債権を早期に現金化できますが、手数料が10~20%などと高めに設定されています。自社と取引先、ファクタリング会社の3社間で契約する3社間ファクタリングであれば手数料を抑えられますが、取引先への通知と承諾を得る必要があるというハードルがあります。

取引信用保険のメリット・デメリット

取引信用保険で売掛金の未回収リスクに備えることができますが、他にどのようなメリットやデメリットがあるのでしょうか。取引信用保険のメリット・デメリットについて紹介します。

取引信用保険のメリット

1.損害時の安心

急な取引先の倒産であったとしても、確実に売上債権を補填できることは大きなメリットです。また、そのときに非常に手間がかかる債権回収の手間も省くことができ、他業務に力を注ぐことができます。

2.信用力の強化

取引信用保険に加入する際、取引先に対して保険会社の調査が入ります。加入後も保険会社は取引先の調査をし続けるため、経営状態に変化があった場合でも保険会社から情報提供を受け、早期に対策することも可能となります。また自社に関しても、取引信用保険を契約していると金融機関から信頼を受け、企業の資金調達に良い影響を与えるケースもあります。

3.取引額の拡大

取引信用保険に加入することで、今までリスクヘッジのために取引を断念していた先や、信用力が読めず取引額を低くしてやりとりしていた先などの実情を明確化できるため、自信をもって取引先を拡大・選定することが可能です。

取引信用保険のデメリット

1.保険料がかかる

当然ですが、取引信用保険に保険に加入すると保険料がかかってきます。特に、取引規模が大きな会社に対する保険料や、信用力が低い会社の保険料は高額になります。

2.保険会社の調査

取引信用保険に加入する前に、保険会社からの調査が入ります。審査の結果次第では、補償額が希望に届かなかったり、保険料が割高になったりすることがあります。またすでに倒産リスクや破産リスクが高い取引先においては調査の結果として保険の対象にできない場合があります。

3.取引先を指定できない

取引信用保険に加入するときは、補償対象となる取引先について原則「全取引先に対して保険をかける」や「売上債権が高額にある取引先上位○社」などと指定が入ります。また、取引先が扱う商品や事業内容などで、補償の対象となる取引先を指定する場合もあります。そのため、基本的に取引信用保険は特定の取引先のみを補償対象に指定して加入することができません。

まとめ

売掛金の未回収リスクに備える方法として自家保険のほかに、取引信用保険や保証ファクタリングなどがあります。取引信用保険では、保険対象の取引について、取引先の倒産などで売掛債権を回収できずに損失を被った場合に保険金が支払われます。また、売掛金の未回収リスクに備えられるだけでなく、自社の信用強化のアピールにつながって資金調達がしやすくなったり、取引先の与信調査に必要以上の労力をかけることが減り取引を拡大しやすくなったりするなど、副次的なメリットも考えられます。

弊社では取引信用保険の見積もりサービスを運営しています。見積もり依頼後、保険代理店等から連絡が入り、貴社に合った保険会社の保険を提案いたします。見積もりは無料で、もちろん契約の義務は生じません。最適な保険選びのためにもぜひ一度ご利用ください。